Supuestos conflictivos a tener en cuenta con la subida del IVA

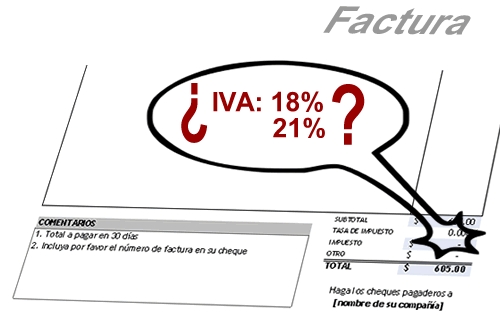

La entrada en vigor el próximo día 1 de septiembre de los cambios impositivos de IVA aprobados en el Real Decreto Ley 20/2012 , plantea una serie de cuestiones relacionadas con el devengo de la operación y por consiguiente el tipo de IVA a aplicar en la factura.

Como ya le hemos venido informando, con efectos desde el próximo día 1 de septiembre de 2012, los tipos impositivos del IVA, quedarán establecidos de la siguiente forma:

- El tipo impositivo general pasa del 18% al 21%

- El tipo reducido se eleva del 8% al 10%

- El tipo superreducido se mantiene en el 4%

- Los tipos del régimen especial de recargo de equivalencia pasan del 4% ciento al 5,2% y del 1% al 1,4%, el correspondiente al 0,5% se mantiene.

- Las compensaciones del régimen especial de la agricultura, ganadería y pesca, pasan del 10% y 8,5% al 12% y 10,5%, respectivamente

- Determinados productos y servicios pasan a tributar a un tipo impositivo distinto. Por ejemplo, pasan al 21% desde el 8% los servicios mixtos de hostelería, la entrada a teatros, circos y demás espectáculos, los servicios funerarios, peluquería, televisión digital y la adquisición de obras de arte.

Fecha a tener presente para la subida del IVA

La fecha que determina el tipo impositivo aplicable a una operación es la fecha en la cual se produce el devengo del IVA de esa operación. Así, con carácter general, la fecha en la que se entiende producido el devengo del IVA es la fecha en la cual se produce efectivamente la entrega de los bienes o la prestación de los servicios.

En consecuencia, para las operaciones cuyo devengo del IVA se produzca antes del 1 de septiembre de 2012, el tipo impositivo del IVA será el actualmente en vigor, del 18%, del 8% o del 4%, con independencia de la fecha en que se expida la factura correspondiente o se realice el pago de la operación, y a todas aquellas operaciones que se entiendan realizadas, conforme a las reglas del devengo del IVA, a partir del 1 de septiembre de 2012, le serán aplicables los nuevos tipos impositivos del IVA del 21% y del 10%, o el 4%, según sean aplicables dichos tipos impositivos a las operaciones realizadas.

Supuestos conflictivos

En relación con lo anterior, la referida aplicación de las reglas del devengo del impuesto puede ocasionar algunas dudas respecto al tipo de IVA que deberá aplicarse (si el vigente con anterioridad al 1 de septiembre de 2012 o el posterior) en determinados supuestos especiales, como los que se indican a continuación:

- El tipo impositivo aplicable a los pagos anticipados. Modificaciones de la base imponible y rectificación de cuotas repercutidas (devoluciones, descuentos, rappels, créditos impagados, incorrecta determinación de la cuota,…).

- Operaciones de trato sucesivo o continuado (arrendamientos, contratos de suministros).

- Facturación posterior al devengo.

- Contratos públicos (licitaciones).

- Presupuestos sin pago anticipado.

Le recomendamos la lectura del siguiente documento creado por la Agencia Tributaria, donde se especifica de una forma clara y con ejemplos distintas situaciones relacionadas con el devengo del impuesto.

M. Romero Consultores

Consultoria de Empresas

Marqués de la Ensenada, 2 1º D

18004 Granada

Telf.: 958 259 704 Fax.: 958 254 907

Email: asesoria@mromeroconsultores.es